2016年12月7日 星期一

【前瞻2020】決戰美股:超關鍵一年,牛市終要見頂?

2020年美股炸響市場的能力只會倍增,別再低估川普對它的在意程度。

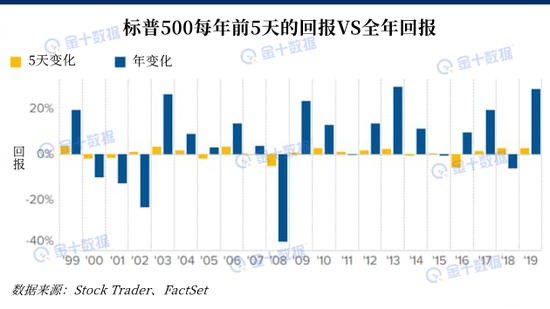

2020年開年不過十天,美股已經在最新的美伊局勢面前,狠狠地打了一場勝仗。頭五個交易日美股都錄得上漲,更是一個很好的預兆。不過,如今市場上盛行的美股說法,從最樂觀到最悲觀都有。

根據“股票交易者年鑑”和CNBC的計算,如果股市能在年頭五個交易日維持上漲走勢,那麼,到那一年年末時標普500指數有82%的時間是上漲的,平均漲幅爲13.6%。

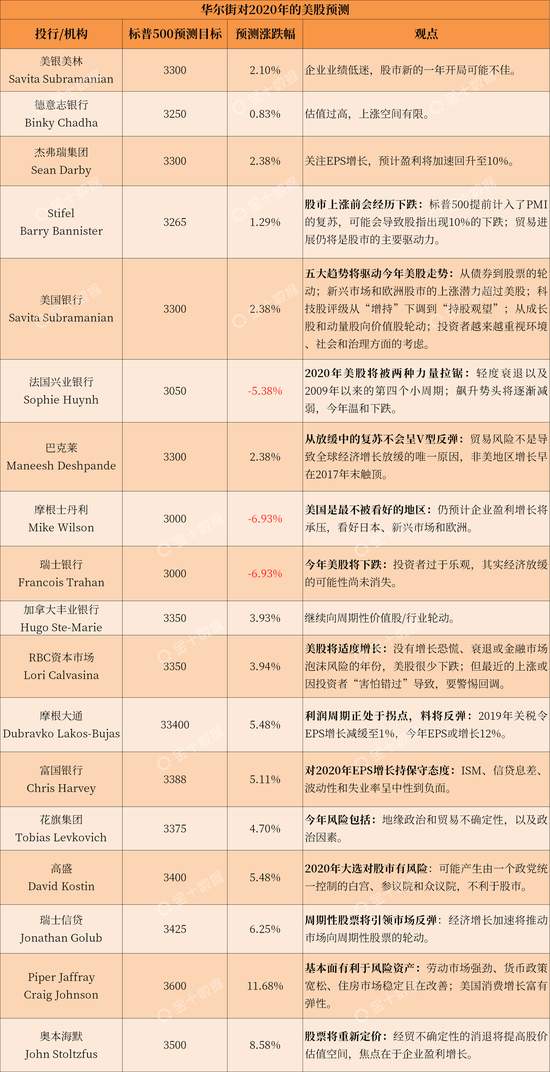

華爾街今年也以唱好爲主,綜合24家投行分析報告的統計,截至2019年12月25日,華爾街對2020年標普500指數的預期中值爲:上漲4.91%至3381.5點(較12月24日收盤價);平均值爲:上漲3.38%。

當然,市場也不乏悲觀之人,畢竟美股早已顯露很多經典的崩盤前跡象,例如:

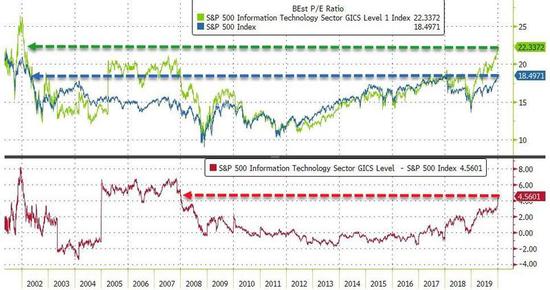

當前標普500的遠期市盈率是18.5倍,爲互聯網泡沫破滅以來最高,科技股的估值佔比爲2007年以來最高。

道指已經逼近29000點,但也是“波動率末日”(Volmageddon,2018年2月)和2018年崩潰以來最超買的狀態。其餘見頂信號包括:

“巴菲特指標”(指美國股市總市值與美國GDP的比率)創下153%的歷史新高,超過2000年互聯網泡沫破裂時的水平;技術面,標普與VIX指數形成看跌背離,也可能暗示重要頂部即將出現。

也有空頭們認爲,就算不至於崩盤那麼嚴重,按照歷史,2020年美股的表現也可能比較平淡。

Bespoke Investment Group的研究顯示,自1928年以來,在漲幅超過20%的年份次年,標普500指數的平均回報率爲6.6%,略低於所有年份的平均回報率7.6%。

其實,有一個視美股如政績的總統川普,在他的保駕護航下,按道理無需擔心那些預言美股今年大選年會崩潰的說法,但就怕出現他也無法控制的局面。開年這些天以來的跌宕走勢,或許也預示今年美股可能是激烈動盪的一年。

本文,金十將助您一網打盡今年任何可能左右美股的因素。

【華爾街共識:大部分人依然樂觀】

以上列舉了部分較知名投行或機構分析師對2020年標普500指數的點位預測,以及他們認爲2020年美股市場最大的影響因素。

綜合下來,繼續看好今年美股的投行或機構依然佔絕大多數。他們提及的因素主要有:

美國經濟基本面、美聯儲貨幣政策傾向、地緣政治和貿易不確定性、美國大選、美股估值和EPS增長問題。

鑑於各家分析師對以上問題的看法仍有分歧,下面我們不妨挑些重點話題來解讀。

【美國經濟:維持擴張,美股仍具優勢】

股市要好,說到底靠的是經濟。支撐美股這輪超級牛市的,是已經長達126個月的美國經濟擴張。經濟體在增長過熱時容易崩潰。但是,如果將其保持在不溫不火的狀態,增長就可以長時間持續。美國經濟現狀大概就是處於這種狀態。

梳理美聯儲、國際貨幣基金組織(IMF)、經濟合作與發展組織(OECD)以及高盛集團、摩根士丹利、美銀美林的報告後發現,對美國2020年經濟增速預測基本處於1.7%-2.3%區間。美聯儲官員最近也都口徑一致:貿易風險消退或預示2020年經濟更好。

相比之下,歐元區2020年的經濟增長率預計爲1.1%左右,全球經濟增長預測大概爲2.5%,發達經濟體整體增速可能下滑至1.4%。整體而言,美國經濟還是有優勢的,這應能推動全球對美國資產的需求。

【美聯儲:以大局爲重,繼續寬鬆!】

2019年美聯儲絕對是美股的大功臣,三度降息爲美國經濟上足了保險。

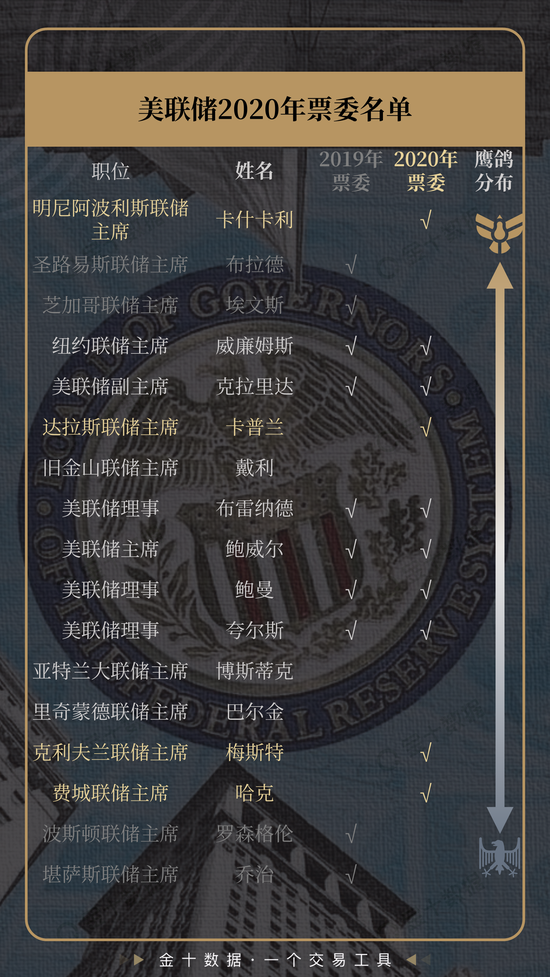

進入2020年,美聯儲雖已明示會按兵不動,但同時保證:只要通脹水平不超出美聯儲的容忍範圍,就不加息。而且,美聯儲會將繼續擴表或通過隔夜回購給市場注入流動性。另外,美聯儲FOMC票委將迎來輪換,2020年的美聯儲或將變得更加鴿派。

因此,美股很可能繼續享受利好的寬鬆貨幣政策環境。摩根士丹利的首席美國股票策略師Wilson甚至認爲,如果市場崩盤,那一定就是由於流動性的缺失。

況且,從川普總統對美聯儲的壓力以及他對金融市場的不確定影響來看,鮑威爾今年想要收緊政策是不太可能的。目前,仍有交易員繼續押注美聯儲將在2020年降息25個基點。

美國規模最大的上市投資管理公司黑石集團(Blackstone)副董事長、華爾街傳奇人物拜倫·韋恩(Byron Wien)就表示,美國股市將在2020年擴大創紀錄的漲勢,因受壓抑的經濟增速將促使美聯儲繼續降息。

接下來,投資者要尤其關注通脹問題,從目前的情況來看,美元殺跌、金價上漲,國債殺跌,都是通脹的信號,具體如何發展,尚未可知。另外,美聯儲在經濟體沒有需求的情況下放鬆政策,正將我們帶去此前市場從未涉足的境地。

【重中之重!美國大選年:美股傾向於上漲】

今年美股市場最重大的事件必然就是美國總統大選。川普說過:“如果我被彈劾,股市就得崩。”“如果我不能連任,美股將現史詩級崩盤“,但目前沒人敢低估川普連任的機率。

2020年11月3日,美國選民將投票選出下一屆總統以及國會議員。個別國家的選舉通常不會對全球投資者造成太大影響,但美國總統大選例外。畢竟,美國在MSCI所有國家世界指數中的權重高達55%,美債收益率是全球金融資產的估值基準,美元更是佔到全球貨幣交易量的88%。

這個選舉年還有一些特別之處。

這次衆議院所有席位都將進行改選,參議院則有35席需要改選(其中23席目前由共和黨人掌控)。民主黨只需贏得4個席位,就能重新掌控參議院。這個有多重要不言而喻,總統(政府)負責制定政策方向,但政策能否實施在很大程度上要取決於國會的黨派構成。所以,務必關注兩黨勢力的消長。

▶ 大選如何影響美股?

大選年的美股特點之一就是波動性大,導致這一點的必然是兩黨候選人對關鍵問題的政策主張,以及他們在整個競選過程中的聲望變化。許多著名投資者都警告稱,如果民主黨人伊麗莎白·沃倫或伯尼·桑德斯在總統大選中取得勝利,市場將遭遇下跌風險。這些預言也主要是基於他們的政策主張。所以今年,投資者要密切關注關於以下焦點政策話題的討論:

公司稅:

川普治下的稅務改革將公司稅稅率從35%下調至21%,提振了標普500指數盈利增長近10個百分點。如果川普總統獲得連任,預期現有公司稅率將保持不變。民主黨初選候選人則提出了各種上調公司稅率的建議。

貿易政策:

儘管經貿形勢已有所緩和,但投資者也許會擔心,如果川普總統再次當選,不再面臨選舉羈絆的他可能會對貿易伙伴採取更強硬的立場,而他的政治對手也不大可能採取更溫和的方式。

科技行業監管:

川普說過科技巨頭可能面臨反壟斷監管審查。民主黨總統候選人沃倫發佈過《我們如何拆分大型科技企業》的計劃。關於這個話題的討論可能加劇科技巨頭股價震盪,但短期內進行重大立法以降低這些科技巨頭的市場份額並不太可能。

另外兩個可能影響候選人民調支持率較大的話題是環境立法和醫療改革。所以,2020年科技、能源、金融和醫療等美股板塊可能會因爲監管加強而導致的行情大幅波動。

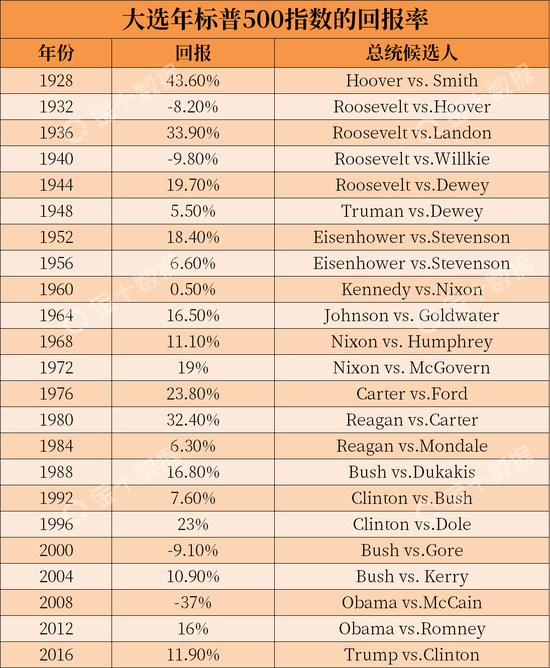

▶ 歷史上美國大選年的美股走勢

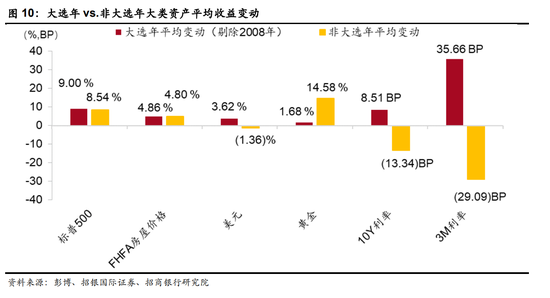

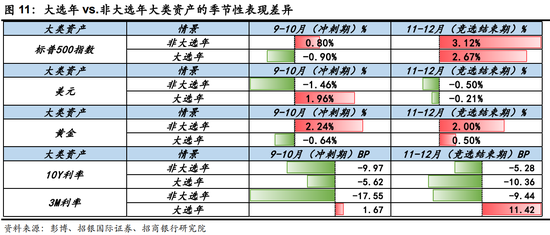

從大選年和非大選年的角度來看,美股的按年表現沒有受到大選的顯著影響。

就大選年的季度表現來看,美股呈現先弱後強的形態,在三季度表現明顯弱於四季度的表現,主要是因爲大選前期的不確定性會導致避險情緒,而在大選結束後股市有望迎來風險釋放後的反彈機會。

另外,自二戰結束以來,美股在總統任期的第四年傾向於上漲,但也有例外情況。比如,2000年小布什和戈爾對陣總統選舉之年美股下跌了9.1%,再有就是2008年金融危機那一年美股狂瀉37%。這兩年均恰逢持續了相當長一段時間的美股牛市行情走向終結。

【不可預測的“黑天鵝”:不必擔心!】

鑑於美國衆議院民主黨人已同意放行美墨加三國貿易協議(USMCA),且全球兩個最大經濟體終於就第一階段經貿協議文本達成一致,投資者已經大大舒了一口氣。機構普遍預測,2020年國際貿易形勢將較2019年有所好轉。而且,川普有意將重要的貿易談判推到大選後再進行。

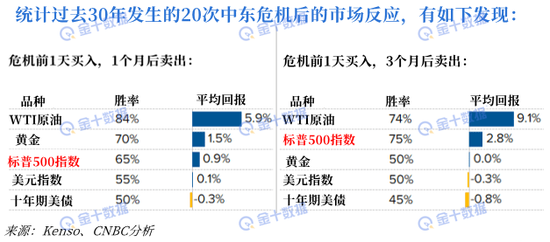

然而,一波剛平,一波又起。2020年一開年,美伊這場衝突就把市場嚇得驚慌失色,“地緣衝突-油價上漲-美聯儲貨幣政策轉向收緊”更已被視爲2020年美股潛在黑天鵝邏輯線。因爲川普在大選選情、彈劾雙重壓力下會延續對伊的強硬政策。

華爾街也警告:中東衝突將進一步升級,股市面臨更多痛苦。但其實,這隻股市“黑天鵝”被觸發的可能性很低。金十此前提及,美聯儲官員已經暗示,美伊局勢不容易觸發美聯儲調整政策。摩根士丹利的分析師認爲,油價再上漲每桶20-30美元才會對全球宏觀前景造成負面影響。由於美國石油產量增加和石油貿易收支餘額收窄,美國與以前相比,受到油價衝擊的可能性較小。

而且,持續高油價並不符合美國在中東利益的通盤考量。高油價一方面會增大美國在中東地區盟友沙特等的話語權,影響美國對其的掌控力,另一方面美國會忌憚俄羅斯等產油國從中獲利。川普前兩年對高油價的打壓力度是市場有目共睹的。

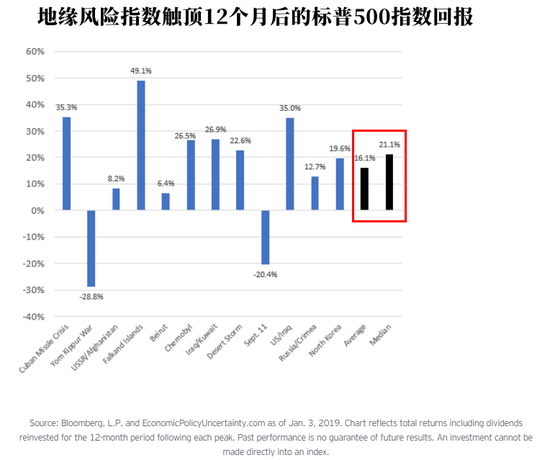

再者,歷史數據更表明,美伊關係緊張的年份,美股往往表現較好。

而且製造衝突可能只是美國總統提高支持率的一種有效辦法。1962年古巴導彈危機,肯尼迪總統的支持率從61%上升到74%,而在1991年的海灣戰爭中,老布什總統的支持率從59%飆升至89%。美媒6日就稱,川普利用謀殺蘇萊曼尼轉移了國內民衆對總統彈劾案的注意力,他的支持率回升到了三年來最高點。

另據歷史統計,地緣政治事件發生後12個月後,美股平均漲16%,而且歷史上地緣政治事件對股市的影響往往都是短暫的。

說到底,地緣局勢對美股的影響,核心在於經濟,要冷靜分析這些事件是否可能擴大,如果擴大會對美國經濟有什麼影響。正如金十數據此前提及,分析師認爲,即便在貿易前景突然轉向或者真正發生重大地緣事件的最糟糕情況下,華爾街還有兩個靠山:一個是美聯儲降息;另一個是美國神祕的“暴跌救火隊”(Plunge Protection Team)。

【總結】

總而言之,川普不會允許自己辛辛苦苦幾年創下的美股成績被輕易摧毀,在他以及他的團隊的呵護下,無論是用什麼方法,美股都很可能保持堅挺,至少會停留在川普認爲足以保證他拿出當做成績單的水平。

具體用什麼辦法,我們在《【覆盤2019】最狠操盤手 | 一頓操作猛如虎,漲跌全看川普? 》中詳述過。但大選年,美股市場很可能將面臨更多波動性,投資者要仔細檢視投資組合風險。不過,波動也是機會,美國股市仍是最被看好的市場之一。只是,投資者不應押注於美國總統大選結果來進行佈局,多元化投資是關鍵。這也是去年爲何出現美股與黃金同步上漲的原因,投資者一邊在股市賺錢,一邊買黃金進行對衝或避險。

來源:金十數據