2016年12月7日 星期一

美國六大銀行年利潤突破千億美元 巴菲特成最大贏家

史無前例!美國六大銀行年利潤突破千億美元,銀行股暴漲巴菲特成最大贏家,美股再現鉅額神祕看漲押注

魏書光 券商中國

進入2019年,美國銀行股成爲拉動股指上漲的主要動力,美國KBW銀行指數本月已經上漲逾10%,道指更是實現11連陽。其中,花旗銀行大漲21.24%,高盛大漲21.25%,美國銀行大漲18.91%,摩根士丹利大漲10.19%,富國銀行上漲8.53%,摩根大通上漲7.14%。

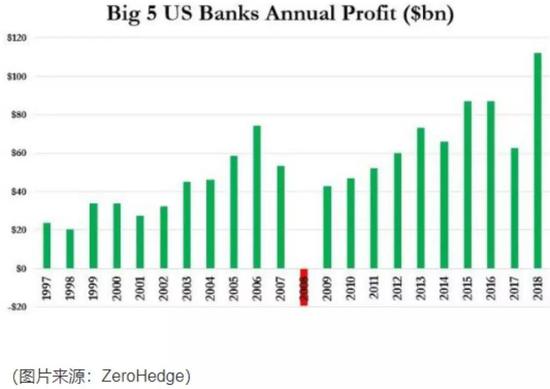

根據已經披露的美國銀行股財報顯示,高盛、摩根大通、美國銀行、富國銀行等已經發布業績的大行2018年合計利潤超過了1110億美元,雖然17日剛剛發佈四季報的摩根士丹利略遜於預期,但這一數據仍創下歷史高點。

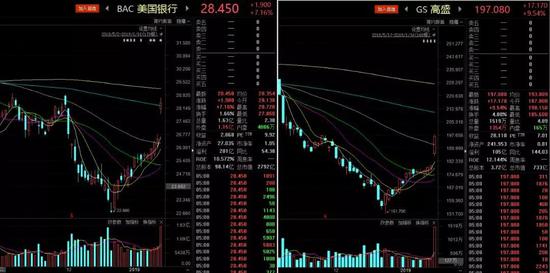

其中,高盛股價曾在16日大漲9.54%,創下近10年來最大單日漲幅,而美國銀行股價上漲7.16%,創下6年半以來最大單日漲幅,兩大銀行股上漲帶動標普500指數走強。

銀行股的持續飆升,巴菲特成爲受益最大的投資者。因爲巴菲特在去年三季度大幅增持了銀行股,已經是美銀、高盛、富國和摩根大通這四家美國前五大行的最大單一股東,而且巴菲特十大重倉股中銀行股持倉佔到一半。

值得注意的是,就在14日美股市場出現了一位神祕交易員!他大舉逆勢交易,押注未來兩年美股不會暴跌。這筆交易意味着,如果標普500指數兩年後,沒有在14日收盤價2582.61點基礎上跌去約19%,該交易員將收穫約1.75億美元的溢價。

銀行股成爲美股上漲的主要動力

美國銀行股財報一直以來都是在財報季最先發布。16日美股交易時段,銀行股披露的數據,令市場大爲振奮。

根據已經披露的美國銀行股財報顯示,高盛、摩根大通、美國銀行、富國銀行等已經發布業績的大行2018年合計利潤超過了1110億美元,雖然17日剛剛發佈四季報的摩根士丹利略遜於預期,但這一數據仍創下歷史高點。

受此影響,高盛股價一度大漲9.54%,創下近10年來最大單日漲幅,而美國銀行股價當日盤中上漲7.16%,創下6年半以來最大單日漲幅。

統計數據顯示,進入2019年銀行股成爲帶動美國股指上升的重要動力。年初至今,花旗銀行大漲21.24%,高盛大漲21.25%,美國銀行大漲18.91%,摩根士丹利大漲10.19%,富國銀行上漲8.53%,摩根大通上漲7.14%。

受益於減稅政策,美國銀行利潤增長仍然在高速奔跑

值得注意的是,從公佈的四季度利潤情況來看,美國銀行業淨利潤增長繼續保持着兩位數奔跑的節奏。

數據顯示,摩根大通四季度淨利潤同比大增67%。美國銀行公佈四季度淨利潤創下73億美元的歷史新高,同比大增208%(在調整2017年減稅影響後,同比增長39%)。高盛2018年淨利潤創下公司史上最高紀錄。

但是,富國銀行第四季度營收爲209.8億美元,與去年同期的221億美元相比下降5%,未能達到分析師預期。從全年來看,業績稍顯遜色,營收同比下降2%至864億美元,也是幾家銀行中唯一出現年度營收負增長的銀行,淨利潤同比增長1%左右至223.9億美元。

這些數據顯示,美國銀行業利潤情況仍在延續前三季度的高速增長態勢。根據美國聯邦存款保險公司(FDIC)2018年11月20日公佈的數據顯示,2018年第三季度,主要得益於淨營業收入上漲和較低的實際稅率,由其承保的商業銀行和儲蓄機構淨利潤同比增加了140億美元至620億美元,漲幅達29.3%。

而摩根士丹利17日美股盤前公佈的四季報則是讓投資者失望,成爲華爾街六大銀行中的“最大輸家”。

財報數據顯示,2018年第四季度,該行營收85.5億美元,低於預期的93億美元;每股收益80美分,調整後每股收益73美分,低於預期的89美分。該行最大的兩項業務機構證券業務和財富管理業務都大幅低於預期水平,其中機構證券業務營收38.4億美元,比預期低5億美元;財富管理業務營收41.4億美元,比預期低3億多美元。

美國銀行業持續高速增長的祕訣與法寶只有一個,那就是川普。川普政府將企業稅從35%降到21%,下降14個百分點。據彭博社估計,在減稅政策的刺激下,五家銀行的利潤較前一高點躍升28%。

另一個就是川普對金融業特別是銀行業監管政策的大幅度放鬆。

2018年5月22日,美國國會衆議院通過了金融危機後最大的一次金融監管改革提議,批准了改革《多德-弗蘭克法案》的議案,川普批准並簽署成爲法律,意味着除了13家特大型銀行之外的借貸機構,面臨的監管力度顯著降低。

此舉直接帶動了社會銀行等中小銀行的利潤快速增長。根據美國聯邦存款保險公司(FDIC)的數據顯示,今年第三季度美國社區銀行表現搶眼,淨利潤同比攀升21.6%至68億美元。其中,淨利息收入和非利息收入同比分別增長8.9%和2.4%。

銀行股最大股東——巴菲特成爲最大贏家

美國銀行股成爲2019年拉動美股上漲的重要動力,巴菲特成爲背後受益最大的投資者。因爲巴菲特已經是美銀、高盛、富國和摩根大通這四家美國前五大行的最大單一股東,而且銀行股在巴菲特十大重倉股中佔到一半。

巴菲特如今很多銀行股持倉始於2008年金融危機。在危機之前,巴菲特只看重富國銀行,在金融危機中,巴菲特通過紓困美國銀行和高盛開始大量持有其他美國銀行的股票。

金融危機期間,巴菲特投資銀行股爆賺在很大程度上是“信”美聯儲可以有效對應,隨後情況好轉,巴菲特充分利用當時給銀行紓困的“苛刻條款”,不僅將優先股轉成普通股,而且還通過條款約定大量低價買入普通股,這就是目前巴菲特對美銀和高盛持倉的主要來源。

在去年11月份公佈的三季報持倉中,巴菲特“大幅加倉美國銀行(29%)和高盛(38%),並新增持倉摩根大通,買入3566萬股,總價值約爲40億美元,倉位直接晉級前10大股東。早在去年年初,巴菲特就曾表示,他後悔沒有買進摩根大通,因爲該股表現很好,而且還很便宜。

此外,伯克希爾還買進了609萬股的PNC金融服務公司股票、4141萬股的甲骨文、以及355萬股的保險公司The Travelers Companies。截至去年三季度結束,銀行股在巴菲特十大重倉股中佔到一半。

美股出現鉅額神祕看漲押注,引起市場轟動

顯然,巴菲特去年三季度加倉銀行股,可能是在押注美國經濟走強和利率上升最終會利好美國大型銀行。

“週期要結束了嗎?我們不這麼認爲。我們認爲經濟增長前景依然強勁。消費情況強勁而健康,我們預計全球經濟雖然可能放緩,但仍會繼續增長。” 摩根大通首席財務官Marianne Lake週二在分析師電話會上表示。與此同時,美國銀行首席財務官Paul Donofrio也對美國經濟的健康狀況表示樂觀,並表示“我們的業務中沒有任何跡象表明經濟放緩即將到來。”

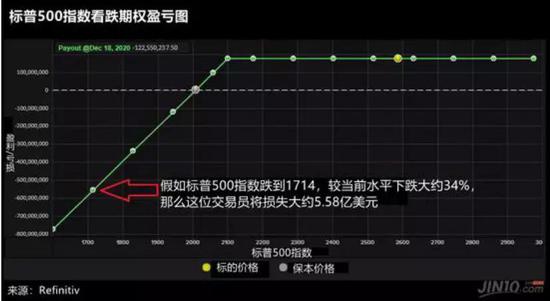

在市場大幅震盪的同時,14日美股市場卻出現了一位神祕交易員!他大舉押注未來兩年美股不會暴跌。有一位交易員賣出了1.9萬手標普500指數看跌期權,買入日期爲2020年12月,目標點位2100點,保證金約1.75億美元。

這位交易員賣出了1.9萬手標普500指數看跌期權,買入日期爲2020年12月,目標點位2100點,保證金約1.75億美元。

這意味着,他必須在2020年12月18日在2100點的位置買入該基準指數。相當於如果該指數沒有在買入當日收盤價2582.61點基礎上跌去約19%,這筆押注將爲該交易員帶來約1.75億美元的溢價。

這一鉅額押注令人想起巴菲特當年的豪賭。巴菲特領導的伯克希爾·哈撒韋公司(Berkshire Hathaway)在2004年至2008年間出售了數十億美元的股指期權,押注未來15年至20年股市將上漲。

儘管這些交易是匿名進行的,但最終被披露就是伯克希爾·哈撒韋。該公司已經從這些期權中獲得了超過40億美元的溢價,還有其他尚未到期的合約,包括將於2026年到期的最後一批合約。

雖然14日出現的這筆押注的出售規模遠不及巴菲特,但是,一旦市場下跌程度超過預期,這位交易員將損失慘重。根據Refinitiv的測算,如果標普500指數在2020年12月18日前跌去34%,該交易員將損失大約5.58億美元。

有分析人士猜測,這位神祕交易員可能是爲了對衝風險敞口的一家大銀行,而不是直接押注股市將上漲。有分析人士認爲:“長期看跌期權的自然賣家是銀行的結構性產品部門,他們在對衝零售客戶的風險敞口,這些零售客戶購買包含看跌期權的結構性票據。”